24.8.2009 | 15:32

Fįrįnlegur samningur Orkuveitunnar viš Magma

Ķ įrsreikningi Orkuveitu Reykjavķkur 2008 (http://www.or.is/media/PDF/Orkuveita_Reykjavikur__samstaeda_2008.pdf , kafli 22.) sést aš hśn skuldar um 32 milljarša islenskar ķ dolluralįnum meš lokagjalddaga 2028. Mešalvextir į žessum lįnum eru ķ įrslok 2008, 2,66% eša meira ein einu prósentustigi hęrri en vextirnir į Magma kślślįninu sem eru 1.5%. Vextir Orkuveitunnar viršast einnig vera breytilegir žvķ dollaralįnin žeirra voru į mešalvöxtum 4.46% ķ įrslok 2007.

Nś eru vextir ķ heiminum ķ lįgmarki og mį bśast viš aš žeir hękki eitthvaš į nęstu įrum, žannig aš vextirnir į lįnum Orkuveitunnar munu žį verša hęrri en 2.66%. Tala nś ekki um ef žeir žurfa aš endurfjįrmagna sig ķ dollurum žar sem skuldaįlag į flestallt ķslenskt er hįtt um žessar mundir og žvķ munu žeir ekki fį jafngóš kjör įnęstunni eins og žeir hafa haft undanfarin įr.

Žaš aš talsmašur Orkuveitunnar ķ sjónvarpinu um dagin segi aš Magmakślulįniš henti vel ķ lįnasafn Orkuveitunnar er žvęla, ķ raun lżgi. Af hverju ętti Magma aš fį lęgri vexti af dollaralįni frį Orkuveitunni en Orkuveitan fęr sjįlf į almennum lįnamarkaši?

Athugiš einnig aš žó aš nś sé veršhjöšnun ķ Bandarķkjunum žį hefur veršbólga undanfarinna įra veriš yfir 1.5% (http://www.inflationdata.com/inflation/Inflation_Rate/CurrentInflation.asp) žannig aš žessi vextir munu aš öllum lķkindum ekki duga fyrir rżrnun dollaranns į tķmabilinu.

Kślulan til 7 įra meš engum vaxtagreišslum innį milli? Og einu vešin eru ķ lįnunum sjįlfum? Žaš žżšir ķ raun aš ef žaš er tap og Magma lendir ķ vandręšum žį lendir įbyrgšin į Orkuveitunni. En ef Magma gręšir žį fęr Orkuveitan skitna 1.5% vexti sem duga lķklegast ekki fyrir veršbólgu dollarans.

Ķ raun er veriš aš gefa Magma žennan hlut til nęstu 7 įra, žvķ eftir 7 įr žį munu Magma einfaldlega geta įkvaršaš hvort žessi fjįrfesting sé greišslu bréfanna virši eša ekki og įkvešiš žį hvort žeir greiši žetta lįn eša skili fyrirtękinnu aftur til orkuveitunnar meš žvķ aš velja aš greiša žau ekki.

Žessi dķll er fullkomlega fįrįnlegur.

Stjórnmįl og samfélag | Breytt 2.9.2009 kl. 12:46 | Slóš | Facebook | Athugasemdir (1)

16.6.2009 | 15:01

Skattaundanskotstrik Sigurjóns Ž. Įrnasonar

Żmislegt hefur veriš rętt varšandi einkalķfeyrissjóš Sigurjóns Ž. Įrnasonar og žess gjörnings žegar hann lętur sjóšin kaupa skuldabréf af sjįlfum sér. Margar spurningar hafa komiš upp um lögmęti žessa gjörnings. Eitt er žó vķst aš gjörningurinn hefur ķ för meš sér undanskot frį skatti. Enginn hefur bent į ķ hverju žaš undanskot er fólgiš en ég ętla aš reyna aš śtskżra žaš hér.

Undir venjulegum kringumstęšum liggur séreignarsparnašurinn undir įvöxtun og viš śtborgun er upphęš žeirrar įvöxtunar skattlöggš (įsamt höfušstól) meš tekjuskatti sem er nś um 38%

Žaš sem Sigurjón er ķ raun aš gera er aš gera séreignarsjóšinn sinn įvöxtunarlausan meš žvķ aš lįna sér vaxtalaus bréf śr honum. Hann getur žvķ sótt sér įvöxtun śtį žessi lįn og greitt af žeim lögbundin fjįrmagnstekjuskatt sem er 10%.

Hann er žvķ aš spara sér 28% skatt af vöxtunum sem ęttu aš vera ķ sjóšnum en ekki utan hans. Ķ žvķ eru skattsvikin fólgin.

Ég setti upp exelskjal sem hęgt er aš nota til aš reikna śt hagnašinn af séreignarsparnašartrikki sigurjóns mišaš viš mismunandi forsendur og žį skoša hvaš ég mundi hagnast ef ég fengi aš nota mķnar 3 millur ķ séreignasparnaši meš sama hętti og Sigurjón.

Ég gaf mér mešalveršbólgu uppį 8% og 5% vexti.

Séu peningarnir venjuleg laun sett ķ hefšbundin sparnaš žį skila 70 milljónir um 170 til eiganda og 146 til skatts.

Séu peningarnir séreignasparnašur žį skila 70 milljónir um 196 til eiganda og 120 til skatts.

Sé séreignasparnašartrikk Sigurjóns notaš žį skila 70 milljónir um 230 til eiganda og 87 ķ skatt.

Hann er žį mišaš viš ofangreindar forsendur aš stinga undan um 28% af lögbundnum skatti.

Ef mętti nota mķnar 3 milljónir meš sama hętti og Sigurjón žį fengi fengi ég (eftir 12 įr) um 9,8 milljónir og borgaši 3,7 ķ skatt, ķ staš žess aš fį 8,4 milljónir og greiša 5,1 milljón ķ skatt ef įvöxtunin vęri ķ séreignarsjóšnum eins og lög gera rįš fyrir.

ž.e. ég fengi 1,4 milljón meira.

Žaš er žvķ alveg ljóst aš ef žessi gjörningur veršur dęmdur löglegur žį fer ég strax og lįna mér allan minn lķfeyrissparnaš ķ hvelli į engum eša smįnarvöxtum og geymi hann į einhverjum góšum verštryggšum reikningi.

Stjórnmįl og samfélag | Breytt s.d. kl. 15:07 | Slóš | Facebook | Athugasemdir (2)

|

Ętla aš skapa 4000 įrsverk |

| Tilkynna um óvišeigandi tengingu viš frétt | |

Lķfstķll | Breytt s.d. kl. 18:01 | Slóš | Facebook | Athugasemdir (1)

Heimildir

- www.hagstofan.is

- http://soloweb.samorka.is/Apps/WebObjects/Samorka.woa/1/swdocument/1000751/Tóman+Mįr+Siguršsson.pdf?wosid=false

- http://www.lv.is/newsItem.asp?catID=109&ArtId=908

- http://www.malefnin.com/ib/index.php?showtopic=3698&pid=85986&mode=threaded&start=0#entry85986

- http://www.malefnin.com/ib/index.php?showtopic=3698&pid=248935&mode=threaded&start=0#entry248935

- http://web.mac.com/inhauth/Indriši_H._Žorlįksson/Įgrip_sķšustu_greinar_files/Efnahagsleg%20įhrif%20erlendrar%20stórišju.doc

- http://www.althingi.is/altext/136/s/0431.html

- http://www.hagstofa.is/Pages/95?NewsID=3922">http://www.hagstofa.is/Pages/95?NewsID=3922">http://www.hagstofa.is/Pages/95?NewsID=3922

Stjórnmįl og samfélag | Breytt 8.3.2009 kl. 11:10 | Slóš | Facebook | Athugasemdir (2)

7.12.2008 | 22:51

Verštryggingarvandinn leystur.

Raunvextir lįna ķ flestum žeim löndum sem viš berum okkur saman viš eru nś neikvęšir. Žetta er gert svo heimili og fyrirtęki geti greitt af lįnum sķnum į krepputķš frekar en aš fara ķ žrot. En verštryggš ķslensk lįn geta aldrei boriš neikvęša raunvexti mišaš viš nśverandi śtfęrslu vķsitölutryggingar. Žessu er žó aušvelt aš breyta.

Raunvextir af ķbśšalįnum į Ķslandi og ķ žeim löndum, sem viš berum okkur saman viš, eru aš öllu jöfnu jįkvęšir. Žeir sem lįna fį lįn sķn greidd til baka aš veršmęti sem er hęrra en nśvirt upphęš upphaflegs lįns. Žetta er vegna žess aš į Ķslandi eru lįn verštryggš og meš vöxtum žannig aš lįnveitendur fį lįniš greitt aš fullu verštryggt og meš vöxtum. Ķ žeim löndum sem viš berum okkur saman viš eru lįnin ekki verštryggš en bera žó vexti sem eru hęrri en veršbólga ķ viškomandi landi. Žessi vextir eru aš öllu jöfnu jįkvęšir en ekki alltaf. Ķ kreppu eins og nś leggst yfir hinn vestręna heim dragast rįšstöfunartekjur heimilanna saman į mešan veršbólga eykst. Ķ flestöllum löndum sem viš berum okkur saman viš verša raunvextir žį tķmabundiš neikvęšir žvķ valdhafar hękka ekki vexti ķbśšarlįna ķ takt viš veršbólguna į slķkum tķmum. Žeir vita aš slķkt er óraš. Žaš skapar einungis meiri samdrįtt ķ samfélaginu, fleiri gjaldžrot og meiri örbyrgš sem kemur į endanum nišur į lįnveitendum einnig. Žeir velja žvķ žį leiš aš hafa raunvexti neikvęša um tķma vitandi žaš aš meš žvķ jafnar almenningur og atvinnulķfiš sig fyrr į kreppunni, fęrri gjaldžrot lenda į lįnveitendum og raunvextir verša aftur jįkvęšir. Žeir eru žvķ tilbśnir aš taka į sig tķmabundiš tap vitandi žaš aš til lengri tķma litiš eru raunvextir af lįnum alltaf jįkvęšir. Žeir munu žvķ įvallt hagnast į endanum. Ķ žvķ lįnaumhverfi sem almenningur į Ķslandi hręrist ķ er enginn slķk kreppuvirkni. Eins og samspil vaxta og verštryggingar er hįttaš eru raunvextir įvallt jįkvęšir, sama hversu alvarlegar kreppur rķša hér yfir. Eins og aš framan er tališ stefnir žaš eignum lįnžega ķ meiri voša en ef lįnveitendur vęru tilbśnir aš taka į sig neikvęša raunvexti um tķma ķ žeirri von aš lįnžegar fari sķšur ķ žrot, jafni sig fyrr į kreppunni og geti enn į nż greitt jįkvęša raunvexti įn vandkvęša.

Žaš er žvķ ljóst aš žegar lög um vķsitölutryggingu lįna voru sett gleymdist einfaldlega aš setja inn einhver įkvęši sem veita möguleika į neikvęšri raunįvöxtun ķ krepputķš. Ķ venjulegu įrferši mį fęra rök fyrir žvķ aš lįn fylgi neysluveršsvķsitölu til aš tryggja kaupmįtt lķfeyrissparnašar og annarra verštryggšra śtlįna. Ķ kreppuįrferši stendst žó ekki aš vķsitölutryggš lįn fylgi neysluveršsvķsitölunni. Slķkt er órįš eins og hér aš framan er tališ og ašrar žjóšir vita. Hvaš er žį til rįša? Hvaša vķsitala męlir kreppuįstand? Eina vķsitalan sem mér dettur ķ hug, sem nęst er rįšstöfunartekjum almennings er launavķsitala. Meš einföldum hętti vęri hęgt aš breyta verštryggšum lįnum žannig aš žau fylgi nżrri vķsitölu sem aš öllu jöfnu fylgir neysluveršsvķsitölu en tekur žó tillit til óešlilegrar mismunar į hękkun neysluveršsvķsitölu umfram launavķsitölu svo raunvextir ķ krepputķš geti veriš neikvęšir. Żmsar śtfęrslur į slķkri lįnavķsitölu sem vęri einhverskonar samspili neysluveršsvķsitölu og launavķsitölu er hęgt aš hugsa sér og er sś sem ég legg hér fram einungis ein af mörgum sem koma til greina. Ég vona žó aš hagfręšingar og ašrir sem mįliš varšar skoši alvarlega hvernig hęgt er aš koma inn ķ nżja lįnavķsitölu žeirri virkni aš neikvęšir kreppuraunvextir séu mögulegir į Ķslandi. Žaš ętti sķšan aš vera jafn aušvelt og žegar lįnskjara og byggingavķsitölurnar voru afnumdar og neysluveršsvķsitala tók viš ķ byrjun sķšasta įratugar aš innleiša nżja lįnskjaravķsitölu sem hefši žessa nżju virkni į öll verštryggš lįn.

Skilgreining į nżrri lįnskjaravķsitölu

Fylgir neysluveršsvķsitölu aš öllu jöfnu nema ef hękkun neysluveršsvķsitölu undanfarin 3 įr er hęrri en hękkun launavķsitölu, žį breytist śtreikningur lįnskjaravķsitölunnar žannig aš hśn fylgir launavķsitölu uns hękkun hennar frį žvķ aš hśn tók viš neysluveršsvķsitölunni er oršin jafn hį og hękkun neysluveršsvķsitölunnar į sama tķma.

Dęmi: ķ október 2008 var hękkun launavķsitölunnar frį október 2006 hęrri en hękkun neysluveršsvķsitölunnar į sama tķma. Žį fylgir lįnskjaravķsitalan neysluveršsvķsitölunni eins og venjulega. Ķ desember 2008 er hękkun launavķsitölunnar frį desember 2006 lęgri en hękkun neysluveršsvķsitölunnar į sama tķma. Žennan mįnuš er lįnskjaravķsitalan reiknuš žannig aš hękkun hennar frį desember 2006 til desember 2008 sé sś sama og hękkun launavķsitölunnar. Frį žeim degi fylgir lįnskjaravķsitalan hękkun launavķsitölu uns hękkun hennar frį desember 2008 er oršin jafn hį og hękkun neysluveršsvķsitölunnar į sama tķma.

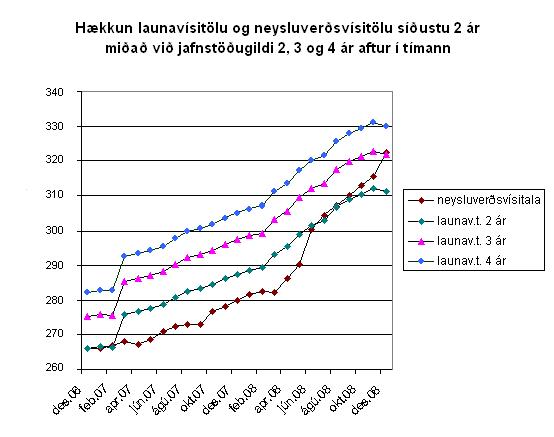

Žróun launavķsitölu mišaš viš neysluveršsvķsitölu bęši mišaš viš hękkun launavķsitölu umfram neysluveršsvķsitölu sķšustu 2įr, 3įr og 4 įr:

Nżja lįnskjaravķsitalan mundi žį fylgja launavķsitölunni frį des 2008 fram aš žeim tķma žegar hękkun launavķsitölunnar frį des 2008 mundi vera jafn hį og hękkun neysluveršsvķsitölunnar į sama tķma. Hér fylgir mynd žar sem ég geri rįš fyrir aš hękkun neysluveršsvķsitölunnar verši meiri en launavķsitölunnar fram aš janśar 2010, en žį mundi lįnskjaravķsitalan aftur fylgja neysluveršsvķsitölunni. Gręna lķna sżnir hvernig nżja lįnskjaravķsitalan fylgir hinum tveim vķsitölunum.

Žaš mį segja aš žessi tillaga komi til móts viš žau andstęšu sjónarmiš varšandi vķsitölutrygginguna sem nś takast į vegna kreppunnar. Meš žessari ašferš vęri hękkun vķsitölunnar ekki fryst heldur frestaš uns launavķsitalan skrķšur aftur framśr neysluveršsvķsitölunni. Frestun vķsitölutryggingarinnar ber žó ekki vexti og vaxtavexti eins og nśverandi tillaga rķkistjórnarinnar um aš taka upp aftur gömlu jöfnunarlįnin felur ķ sér. Lįnveitendur tapa žvķ ekki žó žeir gefi aš vķsu eftir einhverjar tekjur ķ kreppunni. Žessi nżja lįnskjaravķsitala fęli jafnframt ķ sér hvata fyrir lįnveitingar žegar botni kreppunar er nįš žvķ žį er innistęša fyrir talsveršri hękkun vķsitölunnar innifalin ķ kerfinu. Einnig ętti žetta aš vera hvati til žeirra sem žaš geta aš spara og greiša upp (eša innį) lįn ķ kreppunni svo žeir losni undan žessari sömu hękkun.

Stjórnmįl og samfélag | Breytt 9.12.2008 kl. 11:00 | Slóš | Facebook | Athugasemdir (3)

18.11.2008 | 21:18

Įbyrgš Sešlabankanns

Davķš var hress ķ morgun og benti okkur į aš Sešlabankinn bęri enga įbyrgš į kreppunni og hefši varaš stjórnvöld viš um langa hrķš.

Vandamįliš er aš žeir eru allir įbyrgir en halda aš vegna žess aš žeir bera ekki alla įbyrgš žį sé ķ lagi aš sitja įfram. Žeir benda į hvorn annan, mikla mistök annarra en žegja yfir sķnum. Rķkisstjórnin og fjölmišlar bera aš sjįlfsögšu įbyrgš. Śtrįsarvķkingarnir bera mesta įbyrgš og vonandi varšar undanfarin hegšun žeirra viš lög. Fjįrmįlaeftirlitiš ber žarnęst mesta įbyrgš og furšulegt aš žaš skuli ekki vera bśiš aš hreinsa žar śt (hver skrifaši t.d. uppį leyfi Landsbankans fyrir Icesafe reikningunum? sį hinn sami skuldar okkur 600 milljarša).

Davķš er sannfęrandi einstaklingur og žaš er engin furša hversu langt hann hefur nįš ķ pólitķk og hversu margir lepja upp žaš sem hann segir įn gagnrżni. Ég er alls ekki aš segja aš Davķš hafi hér ekki rétt fyrir sér. Aš sjįlfsögšu er hegšun śtrįsarvķkinganna forkastanleg og helsta įstęša efnahagshrunssins. Žeir verša žó ekki dregnir til įbyrgšar nema žeir hafi brotiš lög og er ég sammįla Davķš ķ žvķ aš starfsemi bankana, fjįrmįlaeftirlitssins og Sešlabankanns veršur aš rannsaka af óhįšum ašilum og ķ opinni rannsókn žvķ žaš er sanngjörn krafa aš žjóšin öll geti fygst meš žessum rannsóknum žvķ viš munum žurfa aš borga fyrir žennan ósóma.

Žaš mį žó ekki gleyma aš Davķš Oddson og fylgisveinar hanns ķ fyrrverandi rķkisstjórnum bera fulla įbyrgš į žvķ laga umhverfi sem bankarnir störfušu ķ og er vęgt til orša tekiš žegar sagt er aš žaš hafi veriš algerlega ófullnęgjandi. Mešan Davķš hamašist sem ólmur vęri viš aš koma lögum į fjölmišla hér um įriš, hefši kanski veriš nęr aš setja einhver frekari lög um bankastafsemi į Ķslandi. Žau krosseignatengsl sem žar voru milli banka og stęrstu fyrirtękja landsins og hvernig bankarnir voru notašir ķ žįgu eigendanna ķ glórulausri śtrįs ķ gegnum żmis fyrirtęki og eignarhaldsfélög voru forkastanleg og sżnir best hversu hęttuleg stefna nżfrjįlshyggjunnar var um fjįrmagn įn eftirlits og laga sem Davķš og hanns skósveinar knśšu Ķslendinga til fylgilags viš.

Sešlabankinn ber einnig mjög mikla įbyrgš en ešlilega reynir Davķš aš draga śr henni. Mistök Sešlanbankanns eru žó allavega eftirfarandi:

- Engum gjaldeyrisforša var safnaš ķ góšęrinu žó vitaš vęri aš um óešlilegt innflęši fjįrmagns vegna spįkaupmanna og erlendra įhęttusękinna vogunarsjóša. Davķš sagšist hafa varaš stjórnvöld viš įriš 2006 en safnaši samt engum forša žó gengiš į krónunni vęri ķ algeru hįmarki og erlendir gjaldmišlar sérstaklega ódżrir.

- Bindiskyldan ķ lįgmarki. Sešlabankinn hefši aušveldlega getaš beitt bindiskyldunni į bankavķkingana og hamiš žį eitthvaš meš žvķ.

- Gęši įbyrgša minnkuš. Sešlabankinn lękkaši gęšakröfu veša frį bönkunum ķ byrjun sķšasta sumars.

Alvarlegustu afglöppin eru žó eftirfarandi:

- Sešlabankinn vissi aš ķ óefni vęri aš stefna. Sešlabankinn lagši ekki fram neina įętlun né hafši forgöngu um aš slķk įętlun vęri sett saman um hvaš skyldi gera ef einhver af ķslensku bönkunum myndi lenda ķ žroti vegna yfirstandnandi lausafjįrkreppu. Žegar formašur bankarįšs Glitnis mętir ķ sešlabankann žį kokkar Davķš upp yfirtöku Glitnis į sunnudagseftirmišdegi įn žess aš neinir sérfręšingar vęru kallašir til aš meta įhrif žessarar įkvöršunar į stöšu bankanna innlendis sem erlendis. Žessar ašgeršir żttu af staš atburšarįs sem engin réš sķšan viš. Gjalddagi lįnsins sem Glitnir baš um fé fyrir var um 3 vikur fram ķ tķmann og hefši į žeim tķma veriš hęgt aš undirbśa aškomu rķkissins aš bankakreppunni meš betri hętti.

- Önnur mistök sem ekki endilega flokkast sem afglöpp ķ starfi - og žó - er stżrivaxtastefna Sešlabankanns undanfarin įr. Hśn įtti aš vera til žess aš minnka ženslu en varš til žess aš eftirspurn eftir ķslenskum hįvaxta krónum jókst bęši hjį erlendum fjįrfestum, sem vildu komast ķ žessa hįu vexti, og hjį almenningi, sem tók erlend lįn til aš komast ķ lęgri vexti og skipti žeim ķ krónur, t.d. viš ķbśšakaup. Stżrivaxtastefna Sešlabankanns olli žvķ óešlilegu innflęši fjįrmagns og óešlilega hįu gengi krónunar. Margir bentu į žessa hęttu en Sešlabankinn kaus aš hafa žessi ummęli aš engu.

- Żmis óheppileg ummęli Sešlabankastjóra fyrstu vikurnar ķ Október voru heldur ekki til aš bęta įstandiš.

Lķfstķll | Breytt s.d. kl. 21:52 | Slóš | Facebook | Athugasemdir (0)

11.11.2008 | 10:17

Hugleišingar um óréttlįta vķsitölutryggingu lįna

Vķsitala er ķ raun žennsluhvetjandi žvķ ef gengiš fellur (vegna gengisfellingar į efnahagskerfinu ķ heild) žį hękkar vķsitalan sem veldur žvķ aš žaš fara sjįlfkrafa fleiri krónur ķ umferš. Ž.e. vķsitölutryggšar krónur. Žesshįttar innspżting į fjįrmagni er veršbólguhvetjandi eins og allir hagfręšingar vita žannig aš meš vķsitölutryggingu lįna er žessi sjįlvirka peningainnspżting vķsitölutryggingarinnar auka žennsluhvati

Einfalt dęmi er ef 1000 krónur eru ķ peningakerfinu óverštryggt en 1000 krónur vķsitölutryggt og gengiš fellur um 20% sem mundi valda 10% vķsitöluhękkun (žaš innlenda mundi kanski ekki hękka eins mikiš) žį fara sjįlfkrafa 100 kr ķ umferš og stašan vęri žį 1000 kr óverštryggt og 1100 kr verštryggt. Ef gengisfellingin var sanngjörn gagnvart veršmętum vs peningar žį žarf ķ raun aš bęti viš 5% gengisfellingu ķ višbót, og svo aftur 1/4 af žvķ “(o.s.fr.) til aš jafnvęgi fįist milli magn peninga ķ umferš og undirliggjandi veršmęta. Žetta žżšir žį ķ raun aš gengisfellingar verša ķ raun meiri og valda óešlilegri peningatilfęrslu frį žeim sem skulda til žeirra sem eiga verštryggšar eignir. Óréttlįtt kerfi sem žetta er hvergi annarstašar ķ heiminum. Ég lagši žetta undir ónefndan hagfręšin sem svaraši mér:

Žetta er hįrrétt hjį žér og žessi verštrygging er lķka mjög slęm af mörgum öšrum įstęšum. Hękkun stżrivaxta virkar lķtiš ķ hagkerfi sem bżr viš verštryggingu vegna žess aš t.d. fasteignaverš er fališ aš žvķ marki sem bętt er viš höfušstólinn ķ staš žess aš fólk verši aš borga um leiš. Verš fasteigna ręšst mest af getu einstaklingsins til žess aš borga įkvešna upphęš mįnašarlega. Ef žessi upphęš er lękkuš meš hundakśnstum eins og verštryggingu žį kaupir einstaklingurinn dżrara hśsnęši (eša bżšur of hįtt ķ eign). Žegar markašurinn var sķšast į uppleiš žį kostaši allt hśsnęši sennilega 10 - 15% meira en ef fólk hefši žurft aš slį lįn eins og ķ öšrum löndum (sem greišist nišur meš hverri afborgun).

Annaš tęknilegt atriši varšar bankakerfiš. Bankarnir hefši ekki getaš leikiš sér af žvķ aš fella gengiš ef skuldir Ķslendinga viš žį hefšu ekki veriš verštryggšar. En bönkunum stóš nįkvęmlega į sama um veršbólguna sem žeir sjįlfir sköpušu meš gengisfellingum vegna žess aš lįn ķ ķslenskum krónum hękkušu ķ takt. Bankarnir gręddu žvķ į bįšum endum!

tilvitnun lżkur..

Hér er einnig meir umręša um vķsitölutryggingu hjį Bryndķsi aš frumkvęši Ingólfs h. Ingólfssonar: http://bryndisisfold.eyjan.is/2008/11/10/afnam-verdtryggingar/

1.11.2008 | 11:49

Nżir tķmar

Žeir sem ennžį eru staddir ķ gömlum pólitķskum skotgröfum stilla upp vali į milli nśverandi rķkistjórnar og nżrrar stjórnar sem vali į milli lżšręšis og skrķlręšis. Ekkert er eins frįleitt. Ķ samfélagi okkar, meira aš segja innan stjórnmįlaflokkanna, er fullt af skynsömu og kraftmiklu fólki, jafnt fagmönnum sem ófaglęršum, sem gagnrżnt hafa žį efnhagsstefnu og pólitķskar įkvaršanir sem hafa leitt okkur ķ algjört efnahagslegt hrun. Margir hafa bent į ašrar leišir śr vandanum en žį sem pólitķsk réttrśnašarstefna nśverandi rķkisstjórnar bżšur uppį. Žaš er brįšnaušsynlegt aš nżjar raddir og nżtt fólk komi aš viš śrlausn žessa aškallandi vanda. Nżtt fólk śr öllum geirum atvinnulķfsins og mannlķfsins žarf aš kalla til. Nżfrjįlhyggjustefnan er dauš. Hśn hefur eyšilagt marga mikilvęgustu innviši samfélagsins og steypt okkur ķ mesta skuldapytt sem žjóšin hefur upplifaš, og henni ber aš vķkja. Žaš er hin mesta svķvirša aš žeir sem standa fyrir žeirri efnahagsstefnu sem kollvarpaš hefur ķslensku samfélagi skuli dirfast aš bjóša okkur uppį sömu stefnu til śrlausnar. Sś rķkisstjórn sem nś situr veršur aš hverfa frį. Hśn į ekki traust kjósenda skiliš.

Žaš er ešlilegast, eins og mįlin standa, aš mynduš verši utanflokks rķkisstjórn fram aš nżjum kosningum, sem žarf aš efna til um leiš og nśverandi flokkar hafa gengiš ķ gegnum naušsynlega endurnżjun meš nżju fólki og nżjum hugmyndum. Hvernig sś utanflokksstjórn veršur mynduš lęt ég ašra um aš skipuleggja. Löggjafaržingiš myndi žó vęntanlega sitja fram aš kosningum. Viš sem stöndum aš hópnum Nżir tķmar erum einungis aš krefjast ešlilegra breytinga į stjórnskipulagi sem viš teljum aš meirihluta žjóšarinnar óski eftir. Aš öšru leyti hefur hreyfingin enga pólitķska stefnu eša markmiš.

Žaš sem ég persónlulega tel žó naušsynlegt viš uppbygginu į nżju lżšręši og betra samfélagi er meiri valddreifing og aukiš sjįlfstęši stofnana ķ landinu. Vald spillir og žvķ er óešlilegt og beinlķnis hęttulegt aš žaš safnist fyrir į fįrra hendur. Žaš hefur sżnt sig margsinnis aš vald framkvęmdavaldsins er of mikiš. Framkvęmdavaldiš skipar ķ öll embętti ķ stjórnkerfi landsins og hefur einnig sjįlfkrafa žingmeirihluta til aš stjórna löggjafarvaldinu. Nokkrir ašilar fremstir ķ žvķ pólitķska valdkerfi sem nś rķkir hafa žvķ vald til aš fylla embęttismannakerfiš af pólitķskum jįbręšrum og geta sömuleišis, meš krafti skósveina ķ eigin flokkum, stjórnaš žvķ hvaša lög eru sett ķ landinu. Žaš ber aš skoša alvarlega hvort žaš sé ekki tķmabęrt aš aftengja löggjafarvaldiš og framkvęmdavaldiš meš einhverjum hętti og žaš veršur aš finnast ópólitķsk leiš til aš velja embęttismenn ķ stofnanir landsins. Žaš ętti aš vera ljóst af įrangri Sešlabankans undanfarin misseri ķ efnahagsmįlum žjóšarinnar, aš pólitķskar puntudśkkur eru ekki best til žess fallnar aš stjórna mikilvęgustu stofnunum landsins, žegar nóg er af vel metnu og fęru fagfólki. Sjįlfstęšar ópólitķskar stofnanir žurfa aš vera frjįlsar til aš gagnrżna stefnu stjórnvalda žrįtt fyrir aš žurfa aš fylgja henni, ķ staš nśverandi stöšu, žegar stofnanir og stjórnendur žeirra eru mślbundnar stefnu stjórnvalda ķ krafti flokkavaldsins sem śtvegaši žeim embętti.

Žaš er einlęg von okkar aš nśverandi žjóšfélagsumbrot leiši til sanngjarnara og réttlįtara samfélags. Valddreifing er lykillinn aš žvķ aš viš getum bśiš viš raunverulegt lżšręši, sś hętta er annars fyrir hendi aš efnahagslegt og pólitķskt vald muni fęrast į sķfellt fęrri hendur.

Mętum öll ķ mótmęlagöngu sem hefst į Hlemmi kl. 14:00 ķ dag, laugardag.

21.10.2008 | 15:45

Engin ašgeršarįętlun til ķ Sešlabankanum

Enn ein afglöpp sešlabankanns sem eru aš gleymast ķ umręšunni

Sérstaklega alvarlegt er žaš aš engin įętlun hafi veriš til stašar hjį Sešlabankanum um hvaš gera skuli ef einhver ķslensku bankanna mundi lenda ķ alvarlegum lausafjįrvandręšum. Lausafjįrkrķsa bśin aš stigmagnast ķ meira en įr en engin įętlun var til stašar um hvaš skuli gera ef bankarnir mundu lenda ķ vandręšum.

Žegar Glitnir mętti loks į teppiš hjį Davķš ķ lok septembervar engin slķk įętlun til. Žaš viršist vera žannig aš Davķš ķ samrįši vęntanlega viš Fjįrmįlarįšherra og Forsetisrįšherra hafi kokkaš eitthvaš upp ķ flyti sunnudaginn 28.9.2008, žar sem aš sjįlfsögšu var ekkert faglegt mat į žvķ hvaša domino įhrif žaš mundi hafa į ķslenskt fjįrmįlakerfi, žvķ enginn var tķminn.

En alvarlega er žetta ef Davķš er aš meina žaš sem hann sagši aš hann hefši varaš viš žess jafnvel séš žetta fyrir, en enga įętun gert?

14.10.2008 | 11:29

Eitt tękifęri

Eina leišin til aš žjóšin haldi einhverju snefli af sjįlfsviršingu ķ žessum hamförum er ef hśn getur sameinast ķ einum mótmęlum meš ein skżr skilaboš til stjórnmįlamanna. Ein skżr skilaboš um aš žjóšinni stendur ekki į sama um žį spillingu og klķkustarfsemi sem einkennt hefur leiš hennar ķ žrot. Ein skilaboš um aš nś verši stjórnmįl į Ķslandi aš breytast. Skilaboš sem sżna aš žjóšin samžyki ekki aš stjórnmįlamenn fari fram meš vald sitt eins og žeim sżnist ķ žįgu sérhagsmuna. Ein skżr skilaboš sem valdhafar geta brugšist viš strax. Ein skżr skilaboš sem breytt geta žįttöku almennings ķ ķslenskum stjórnmįlum. Ein skżr skilaboš sem breytt gętu ķslenskum stjórnmįlum til hinns betra. Ein skżr skilaboš um aš Daviš Oddson verši leystur undan embętti sešlabankastjóra strax.

Ég sting uppį laugardeginum klukkan 3.

|

Vilja rannsókn į višskiptum bankamanna |

| Tilkynna um óvišeigandi tengingu viš frétt | |

Lķfstķll | Slóš | Facebook | Athugasemdir (0)

Um bloggiš

Birgir Þórarinsson

Bloggvinir

Heimsóknir

Flettingar

- Ķ dag (7.10.): 0

- Sl. sólarhring:

- Sl. viku: 2

- Frį upphafi: 0

Annaš

- Innlit ķ dag: 0

- Innlit sl. viku: 2

- Gestir ķ dag: 0

- IP-tölur ķ dag: 0

Uppfęrt į 3 mķn. fresti.

Skżringar

sigurjonstrikk.xls

sigurjonstrikk.xls

annabjo

annabjo

birgitta

birgitta

dofri

dofri

hjorleifurg

hjorleifurg

kreppan

kreppan

kari-hardarson

kari-hardarson

larahanna

larahanna

ragnar73

ragnar73